La spesa pensionistica ci racconta le società di domani

L’ultimo Ageing report diffuso dall’Ue è un ottimo pretesto per provare a immaginare la società di domani e di dopodomani, nelle quali abiterà un numero crescente di anziani che in teoria dovrebbero avere anche i mezzi per sostenere la loro sempre più lunga esistenza.

Avere un reddito, in una qualche forma, è uno di questi mezzi e le nostre società da oltre un secolo si sono attrezzate per garantire agli anziani, che arrivano all’inverno della vita in condizioni non sempre ideali, una pensione che li metta nella condizioni di usare il tempo che rimane loro da vivere per prendersi cura di se stessi senza pensare di dover andare al lavoro.

Una conquista della civiltà che non dovremmo mai dare per scontata, specie in un’epoca storica – che non ha precedenti – dove gli anziani sono avviati a diventare la maggioranza relativa delle popolazioni. Già adesso nel nostro paese si conta all’incirca un over 80 per ogni under 10.

Da qui l’esigenza di monitorare la previdenza, che è lo strumento attraverso il quale i governi riescono ad assicurare le pensioni ai propri anziani. L’Ageing report europeo, a tal fine, è una lettura consigliata perché consente di approfondire molti dei temi che sfuggono spesso all’attenzione pubblica. Uno per tutti: il dependency ratio.

In sostanza questo indicatore mette in relazione il numero di over 65 con il numero delle persone fra i 20 e i 64 anni, quindi in sostanza con chi è in età lavorativa. Quindi rapporta la platea dei beneficiari di prestazioni pensionistiche con chi di fatto le paga tramite i propri contributi.

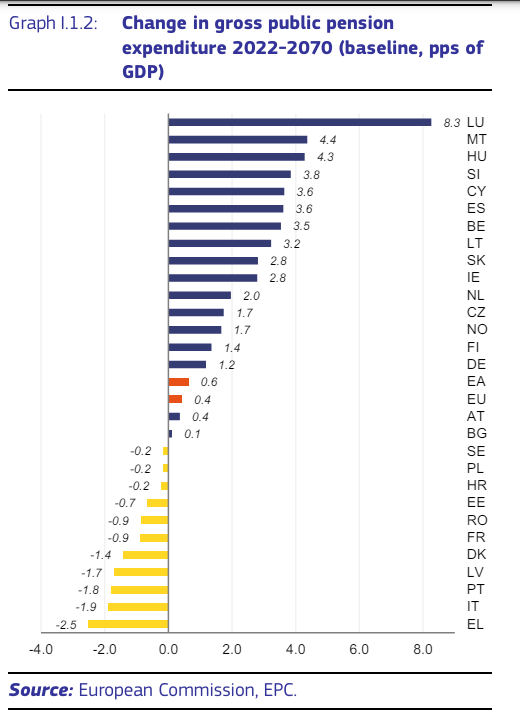

In Europa nel 2022 c’erano 28 persone 20-64enni a fronte di 10 over65. Nel 2045, il domani più vicino a noi, si stima ci saranno solo 19 20-64enni, e nel 2070, il nostro dopodomani, saranno ancora meno: solo 17. Questo scaricherà una notevole pensionistica sui bilanci dello stato che non verrà più coperta dai contributi. Non a caso questa voce di costo è quella che pesa più sui bilanci di previsione di spesa dei singoli paesi.

L’Italia è uno dei paesi dove il dependecy ratio pesa di più e questo ovviamente ha a che fare con la struttura della popolazione.

Un’altra cosa che dobbiamo sapere è che gran parte di questa spesa sarà sempre più concentrata sugli over75.

Il terzo elemento che dobbiamo osservare, e che riguarda in particolare il nostro paese, è che domani (il 2045) avremo un notevole aumento della spesa pensionistica. Secondo le previsioni nel 2045 la spesa pensionistica italiana crescerà dall’attuale 15,6% del pil al 16,5%. Nei venticinque anni successivi si ha invece una robusta diminuzione: la spesa tornerà al 13,7% del pil.

L’Italia del 2070 sarà molto diversa da quella di oggi. Le proiezioni Istat stimano che la popolazione residente dovrebbe collocarsi a circa 47 milioni a fronte dei 58 milioni del 2020. Già dal 2050, scrive Istat, “ci sarà un rapporto squilibrato fra ultrasessantacinquenni e ragazzi, nel rapporto di tre a uno”.

Quindi: sempre più anziani a fronte di una spesa pensionistica che diminuisce. Una parte di questo calo si spiega con la diminuzione della popolazione anziana, che cresce in modo relativo ma risente anch’essa del calo della popolazione. Ma una parte dipende anche dalle modalità di calcolo della pensione. Visto che ormai tutti i regimi dovrebbero essere contributivi puri, a fronte di carriere non certo continue come quelle dei nostri nonni.

Il rischio molto concreto, insomma, è che avremo un sacco di anziani con pensioni più basse di adesso. Molti di costoro saranno i nostri figli.